Выплата ипотеки может стать непосильным бременем, что нередко приводит к необходимости продажи приобретенной квартиры. Законодательство допускает такой вариант продажи ипотечной квартиры.

Рассмотрим ряд нюансов, обязательных к соблюдению, при продаже квартиры находящейся в ипотеке.

Ипотека и обременение недвижимости

Прежде всего, надо понимать, что ипотека - это один из видов обременения недвижимости.

Поэтому продать жилплощадь, приобретенную с помощью ипотечного кредита или займа, можно только при условии согласия кредитора - банка или некредитной организации (п. 1 ст. 37 Федерального закона от 16.07.1998 N 102-ФЗ «Об ипотеке (залоге недвижимости)», далее — Закон №102-ФЗ, или Закон об ипотеке).

Таким образом, права продающего лица, будут ограничены банком, так как квартира находится в залоге у банка и свободно распоряжаться ей не получится пока действует залог.

Причины продажи ипотечной недвижимости

Продать квартиру, находящуюся в ипотеке, не прочь некоторые категории заемщиков, причин этому несколько:

- Сложности с выплатой займа. Из-за сокращения, увольнения, потери трудоспособности или иных непредвиденных обстоятельств должник не может в полной мере рассчитаться по кредитным обязательствам.

- Покупка новой квартиры. С появлением второго/третьего малыша семья нуждается в более просторной жилплощади или финансовые возможности позволяют приобрести недвижимость в другом районе города.

- Обстоятельства внутрисемейного или бытового характера (свадьба, развод, конфликты с соседями, иные причины — могут вынудить людей продать квартиру).

Как можно продать ипотечную квартиру

Продать квартиру с обременением через заключение обычного договора купли-продажи нельзя. Любой способ продажи так или иначе будет начинаться с похода в банк.

Всего существует 4 варианта продажи ипотечной собственности:

- Досрочная уплата ипотеки

- Продажа с погашением ипотеки в ходе сделки

- Продажа квартиры вместе с ипотечным долгом

- Продажа ипотечного жилья банком

Досрочная уплата ипотеки

Этот способ — самый простой с точки зрения понимания, и самый сложный с точки зрения поиска покупателей, потому что нужен покупатель с наличкой. Схема сделки такова: вы берете у покупателя задаток, оплачиваете им остаток кредита, снимаете обременение и продаете квартиру уже как свободную от притязаний банка.

Этапы оформления:

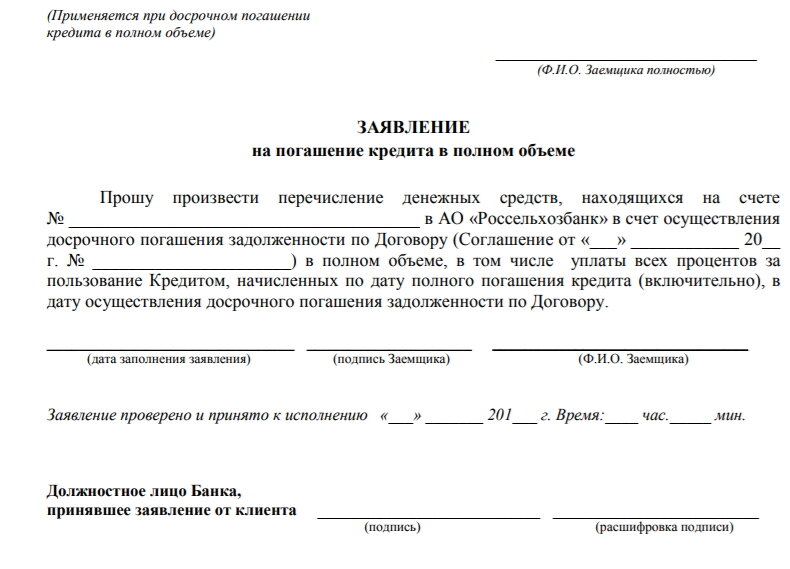

- Получаем согласие банка на продажу заложенной недвижимости. При этом в некоторых случаях нужно будет указать причину досрочного погашения ипотеки.

- Вместе с банком определяем сумму оставшегося долга.

- Составляем предварительный договор купли-продажи с покупателем, заверяем у нотариуса, что будет защищать интересы обеих сторон. Важно отразить в Договоре, что покупатель погашает кредит за владельца квартиры и остаток долга вносится как аванс или задаток (продавцу лучше оформлять задатком, так как в случае срыва сделки по вине покупателя, задаток остается у продавца квартиры);Это важный момент: он позволяет (по крайней мере, теоретически) вернуть задаток, если продавец вдруг передумает расставаться с квартирой, или с ним что-то случится.

- Выписываем всех зарегистрированных в квартире, включая владельца. Несовершеннолетние также входят в этот список. Урегулирование вопроса с органами опеки происходит как при обычной сделке.

- Берем у покупателя задаток, равный сумме остатка по ипотечному кредиту (можно взять и больше, но вряд ли покупатель расщедрится).

- Вносим полученную сумму в банк, закрываем ипотеку, снимаем обременение.

- Подписываем договор и регистрируем переход права собственности в регистрационной палате.

- Получаем оставшуюся сумму от покупателя.

Плюсы

Все этапы сделки просты и понятны всем ее сторонам. Кроме того, это самый быстрый способ продажи, время ограничено только сроками проведения необходимых процедур в банке и госорганах. Вы не зависите от решения банка.

Минусы

Это наиболее рискованная для покупателя форма продажи ипотечной квартиры. В любой момент после передачи задатка и снятия обременения продавец может отказаться от сделки, перестать выходить на связь, попасть в больницу, уйти из жизни, и заставить его или наследников вернуть деньги будет очень непросто. Нотариальное оформление договора будет на стороне покупателя, но решение вопроса через суд может сильно затянуть сроки.

Продажа с погашением ипотеки в ходе сделки

Вариант, при котором банк участвует в сделке как непосредственный получатель задатка. Саму сделку проводит продавец (лучше с привлечением знакомого риэлтора или по рекомендациям своих знакомых). Отличительной особенностью является использование банковской депозитарной ячейки, а точнее двух.

Этапы оформления:

- Получаем согласие банка на продажу заложенной недвижимости.

- Вместе с банком определяем сумму оставшегося долга.

- Покупатель закладывает деньги в две ячейки: одну для банка (в размере невыплаченной ипотеки), вторую (остаток) для продавца.

- Подписывается договор купли-продажи и регистрируем сделку в Росреестре.

- После регистрации перехода права собственности залоговое обязательство переходит к покупателю, а продавец получает деньги из первой ячейки для погашения остатка долга по ипотеке.

- Затем банк выдает покупателю погашенную закладную на квартиру по которой он получает выписку из ЕГРН об отсутствии обременения. Обычно все это происходит в МФЦ.

- После выполнения перечисленных выше условий продавец получает доступ ко второй ячейке с оставшимися деньгами.

Плюсы

Наиболее безопасная сделка. Продавец уверен, что покупатель никуда не денется, поскольку тот уже заплатил банку. Покупатель знает, что сможет вернуть деньги, уплаченные в адрес банка продавца, в случае форс-мажорных обстоятельств. Банк гарантированно получает полную оплату ипотечного кредита и выступает в данной схеме гарантом сделки.

Минусы

Сделку фактически контролирует банк. Все сроки и конкретные даты устанавливаются по требованию кредитной организации. Это не всегда удобно.

Продажа квартиры вместе с ипотечным долгом

«Перезайм» — очень частая схема, используемая, когда покупатель не имеет достаточных средств для покупки. Такому покупателю вместе с квартирой передаются обязательства по ипотеке прежнего владельца – иногда на тех же условиях, иногда – на других (банк оценивает нового заемщика в соответствии со своими стандартами). Для продающей стороны это способ на приемлемых условиях и без чрезмерного дисконта расстаться с недвижимостью. Для приобретающей – возможность купить жилье на лучших условиях, чем при обычной ипотеке.

Покупатель подает заявку на ипотеку в обычном порядке. После одобрения желаемой суммы, в качестве объекта выбирает ипотечную квартиру. Если ипотека продавца взята в том же банке, принимается принципиальное решение о допустимости переоформления предмета залога. Если квартира бралась в ипотеку в другом банке, рассматривается возможность перекредитования (в качестве покупателя выступает «новый» банк).

Перерегистрирует залоговые права на квартиру в Росреестре сама кредитная организация.

Этапы оформления

- Сообщаем банку о желании продать ипотечную квартиру и досрочно погасить кредит.

- Находим (либо банк рекомендует) покупателей, желающих взять нашу квартиру в ипотеку. Первый взнос наличными у них должен быть не меньше, чем оставшаяся невыплаченная сумма кредита.

- Заключаем с покупателем договор задатка, заверяем его у нотариуса. В этом документе необходимо указать, в каком именно банке берется ипотечный кредит, на который приобретается квартира.

- Покупатель вносит первый взнос в качестве оплаты долга по ипотеке продавца. Лучший вариант – когда деньги передаются непосредственно сотруднику банка.

- Снятие обременения с квартиры. Процедура зависит от банка. Где-то (например, в Сбербанке) представитель кредитной организации приносит закладную прямо в МФЦ или регистрационную палату, где-то продавцу приходится самому брать бумаги. Снятие обременения проводится в течение 3 дней, это бесплатная услуга, заплатить придется только за выписку из ЕГРН, которая сейчас заменяет свидетельство о собственности.

- Передаем пакет документов (перечень читайте ниже) в банк, где собирается брать ипотеку покупатель.

- Проходим процедуру оценки продаваемой квартиры.

- Если всё в порядке, и банк одобрил покупателю сделку, подписываем договор купли-продажи, регистрируем переход права собственности, получаем от покупателя (или от его банка) оставшуюся сумму.

Плюсы

Поскольку в сделке активно участвует банк, риски для сторон сведены к минимуму. Покупатель получает возможность купить в кредит квартиру по относительно низкой цене.

Минусы

В этой сделке непросто свести концы с концами: чтобы продавец нашел покупателя, у последнего в качестве задатка имелась сумма, равная долгу продавца по кредиту, чтобы банк (или два банка) согласился оформить сделку… Чаще всего подобными операциями занимаются аккредитованные при банках агентства недвижимости. Их услуги стоят порой немалых денег.

Продажа ипотечного жилья банком

Если вам грозит четвертый способ продажи ипотечной квартиры – дело плохо. Он применяется, если допущены серьезные просрочки по кредиту, либо заемщик сообщил банку о невозможности оплачивать ипотеку. Обязательное условие – получение согласия кредитной организации (или фирмы, которой продан долг), а также заемщика. У последнего вариантов, как правило, нет. Сделка безопасна как для продавца, так и для покупателя. Продажа жилья проводится с торгов на специализированных интернет-площадках.

Этапы оформления:

- Получаем согласие банка на продажу заложенной недвижимости (скорее всего, банк или коллекторы сами будут требовать от вас обратиться с предложением о продаже).

- Подписываем согласие на продажу объекта структурами банка.

- Банк оценивает квартиру, выставляет на торги, находит покупателя. Этот процесс может продолжаться длительное время и сопровождаться постепенным понижением цены. Продавец в данном случае возразить не может.

- Задействуется две ячейки: в одну покупатель помещает сумму, равную невыплаченному кредиту, во вторую – деньги, предназначающиеся продавцу. Если ипотеку взяли недавно, то во второй ячейке может не оказаться ничего.

- После заключения договора купли-продажи (его подписывают продавец и покупатель), а также предварительного договора банка с покупателем, кредитная организация отправляет документы в Росреестр для снятия обременения. Банк открывает ячейку.

- Регистрируется переход права собственности на квартиру. Продавец открывает ячейку.

Плюсы

Продавцу не нужно ни о чем беспокоиться, банк всё сделает сам. Сделка безопасна для всех участвующих в ней сторон.

Минусы

Цена чаще всего очень существенно занижена, поскольку банку важно вернуть только заемные деньги, интересы продавца квартиры его волнуют мало. Нередко вырученная от продажи сумма равна остатку ипотечного кредита.

Можно ли продать дом в ипотеке

Многих заемщиков интересует, можно ли продать дом в ипотеке? Приобретенное с помощью банка жилье является залоговым имуществом до полного погашения займа, на срок до 30 лет. За это время в жизни человека может произойти множество важных изменений, влияющих на выплату долга.

Например, появится необходимость переехать в другой город или страну. Может значительно измениться состав семьи (рождение детей и внуков). Заемщик понимает, что своевременная выплата ежемесячных платежей становится для него непосильной задачей. Есть и другие, не менее важные причины для срочной продажи дома, находящегося в ипотеке.

Особенности продажи дома через ипотечное кредитование: что важно знать и помнить

Итак, важно помнить, что для совершения подобной сделки лучшим решением становится получение помощи у риэлтора. В подобной ситуации вы в 99% случаев можете рассчитывать на законность сделок.

Когда происходит оформление договора купли-продажи, то придется тесно взаимодействовать как с покупателем, так и с банком. Ведь именно банк будет принимать решение о том, выдавать ли вашему покупателю денежные средства в виде ипотеки или отказать ему.

За счет того, что в сделке купли-продажи участвует не только покупатель, но и банк, то риски продавца всегда сведены к минимуму. Подобное обстоятельство связано с тем, что банки сами заинтересованы в том, что сделка купли-продажи была успешно завершена.

В этой ситуации вы получаете доход от продажи дома, покупатель – недвижимость, а банковское учреждение – проценты за пользование кредитом.

Кроме того, банк в обязательном порядке оценивает заранее заемщика. В частности, рассматривается его дееспособность, возможность отвечать по своим финансовым обязательствам и прочее. Поэтому, продавец минимально рискует столкнуться с мошенниками или с тем, кто начнет «сворачивать» сделку в случае недостаточности у него денежных средств.

Когда вы принимаете решение продать дом через ипотеку, то изначально следует заключить с потенциальным покупателем предварительный договор. В нем должны содержаться личные данные сторон, а также их права и обязанности. Именно данный документ будет являться основанием для банка, чтобы тот рассмотрел заявление покупателя- заемщика на оформление ипотечного займа.

После этого покупателю придется обращаться в банк с заявлением, в котором он сообщает о своем намерении оформить ипотечный займ. Чтобы точно получить ипотеку, важно предоставить документы, которые подтвердят вашу финансовую устойчивость.

Помимо этого, как только вы пришли к предварительной договоренности, важно правильно собрать необходимые бумаги. В числе них называют:

- Выписку из ЕГРН;

- Копию документов, которые подтверждают факт возникновения права собственности продавца на недвижимое имущество (к примеру, акт приема-передачи или договор купли – продажи);

- Если вы находитесь в браке, то важно предоставить согласие второго супруга на осуществление сделки;

- Справку о том, что у вас отсутствует задолженность по коммунальным платежам;

- Кадастровый паспорт на дом и земельный участок и ряд других.

Как продать дом в ипотеке

Существует несколько выходов из сложившейся ситуации:

- Продать дом за наличный расчет. При этом за деньги покупателя погашается вся ипотека, а оставшиеся средства перечисляют на счет продавца.

- Передача прав собственности другому человеку, с оформлением нового займа — в случае, если у покупателя не хватает денег на закрытие долга продавца.

- Продажа недвижимости банком.

Наличный расчет

Проще всего можно продать дом в ипотеке за наличные. Покупатель вносит сразу всю сумму задолженности, а затем у государственного регистратора снимает с жилья обременение. Дальше идет обычная процедура оформления документов купли-продажи.

Пожалуй, единственная трудность этого способа состоит в том, что найти покупателя, готового выложить предоплату на крупную сумму, очень сложно. Тем более, что этот способ требует дополнительных затрат времени с его стороны.

Алгоритм действий проходит по плану:

- Сотрудники финансового учреждения определяют размер оставшегося долга;

- Покупатель и продавец заключают предварительный договор, и передают сумму, равную задолженности по ипотеке;

- Продавец делает досрочное гашение ипотеки;

- Ждут выдачу закладной или получают справку об отсутствии задолженности;

- Ипотеку закрывают через регистрационную палату (сдают закладную). Снятие обременения по ипотеке — инструкция;

- С недвижимости снимают обременение;

- Заключают основной договор купли-продажи и сдают на регистрацию;

- Из дома выписывают всех жильцов, включая детей.

Продавцы стараются выжать как можно больше выгоды от сделки и редко делают скидки. Единственный вариант связан с тем, что человек больше не в состоянии оплачивать ипотеку. Ему необходимо избавиться от нее как можно быстрее, поэтому и продает он дешевле.

Оформление нового займа

Бывает, что у покупателя нет полной суммы на погашение ипотеки. В этом случае сделка проходит также через досрочное гашение, но деньгами, предоставленными покупателю по кредитному договору. Банк деньги перечисляет в день сдачи документов на регистрацию, а не после нее. Лучше, когда эту операцию проводят в одном банке, но клиенты имеют право найти финансовое учреждение с более подходящими условиями по ипотеке.

Если новый владелец решил воспользоваться услугами другого банка, то ему придется пройти дополнительные бюрократические преграды:

- Продавец должен получить разрешение от кредитора на отчуждение дома.

- Написать заявление на досрочное погашение ипотеки.

- Покупатель оформляет на свое имя кредитный договор в другом банке. Кредитный договор по ипотеке: на что обратить внимание при подписании

- Оба заемщика оформляют сделку в МФЦ и сдают документы на регистрацию.

- Подписывают договор купли-продажи и перечисляют первоначальный взнос. Договор купли-продажи с ипотекой – важные моменты для продавца и покупателя

- Подают заявление специалисту МФЦ о приостановлении государственной регистрации с условием снятия обременения с недвижимости.

- Сдают пакет документов и получают опись.

- Покупатель (теперь уже новый заемщик) едет в свой банк и показывает опись о принятии документов в МФЦ. С нее делают копию.

- В этот же день банк покупателя перечисляет на его счет кредитные средства.

- Покупатель получает деньги в кассе и перечисляет их продавцу или передает наличными по расписке.

- Продавец обращается в свой банк и делает досрочное погашение ипотеки.

- Закладную получают примерно через месяц. Что делать с закладной после погашения ипотеки

- Продавец едет в МФЦ и подает заявление на прекращение обременения.

- Регистратор, который занимается этой сделкой, проверяет снятие обременения, возобновляет регистрацию и фиксирует право собственности на покупателя.

- В течение недели оформляют новый залог на дом в банке покупателя.

- Покупатель получает на руки договор купли-продажи, выписку их ЕГРН с отметкой о залоге и едет в свой банк для снятия копий документов.

- Сделка завершена успешно, осталось получить ключи и переехать.

Внимание! На все процедуры уходит несколько месяцев. Сделка сложная и лучше чтобы ее проводил достаточно опытный юрист.

Сделка через банк

Обстоятельства жизни заемщика могут обернуться так, что он не сможет выплачивать ипотеку. За время просрочек накапливаются долги и штрафы. В конце концов, банк имеет право продать залоговое имущество, чтобы покрыть задолженность клиента.

Что делать если нет денег платить ипотеку

В этом случае финансовое учреждение находит покупателя для дома и берет на себя заботы об оформлении всех документов, в том числе в МФЦ. Основные процессы проходят в присутствии сотрудников банка и нового владельца недвижимости.

Банк снимает обременение с дома после того, как покупатель полностью оплачивает ипотеку. В это время он оформляет договор купли-продажи и право собственности на недвижимость.

В некоторых случаях цена дома превышает выплаченный по ипотеке долг. Разницу между стоимостью жилья и суммой погашенного долга вносят в банковскую ячейку до тех пор, пока не будет завершен процесс отчуждения. Затем остаток выплачивают продавцу.

Этот способ реализации недвижимости не выгоден для заемщика. Банк старается как можно быстрее избавиться от проблемного жилья и продает его по заниженной цене. В лучшем случае владельцу останется малая часть выручки после уплаты всех процентов и тела кредита.

Как продать дом в ипотеке Сбербанка

В каждом финансовом учреждении разрабатывают свои правила продажи залогового имущества, в том числе, недвижимости. Чтобы узнать, как продать дом в ипотеке Сбербанка, нужно обратиться в один из офисов этого финансового учреждения.

Далеко не каждый покупатель согласится приобрести жилье, находящееся под банковским обременением. Люди боятся рисковать своими средствами. Но проведение операций под руководством финансовой организации устраняет все проблемы.

Сделка с участием кредитного учреждения может быть выгодной для покупателя, так как приобретаемая недвижимость обычно продается по цене ниже рыночной. Банк обязательно проверит платежеспособность клиента.

Для этого ему надо будет предоставить пакет документов:

- заявление;

- заполненную анкету;

- паспорт гражданина РФ;

- заверенную копию трудовой книжки;

- справку по форме банка о доходах за последние 180 дней.

Продавец, в свою очередь, собирает документы:

- удостоверения личности (паспорта) всех взрослых членов семьи, являющихся собственниками дома;

- свидетельства о рождении детей до 14 лет, с выделенными на их имя долями владения;

- справка об отсутствии задолженностей по оплате услуг ЖКХ;

- письменное разрешение органов опеки на продажу дома, в котором проживают несовершеннолетние дети;

- заверенное у нотариуса соглашение супругов на продажу недвижимости;

- отчет оценочной компании о стоимости дома;

- кадастровый паспорт на земельный участок.

Что делать, если Сбербанк не дает согласия на продажу ипотечной недвижимости

В некоторых случаях Сбер может отказать в продаже квартиры, находящейся в залоге. Тогда можно воспользоваться одним из вариантов:

- Оформить новый кредит на покрытие долгов по ипотечной ссуде.

- Самостоятельно продать квартиру или комнату с обременением, не получая согласия банка.

- Занять средства у знакомых и друзей.